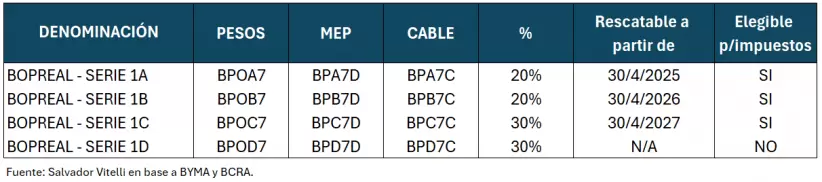

Luego de emitir sus Bonos para la Reconstrucción de una Argentina Libre (Bopreales), el Banco Central de la República Argentina (BCRA) decidió realizar un strip sobre aquellos de la Serie 1 que los dividió en cuatro subseries: A, B, C y D.

De esta manera, los inversores minoristas, que no necesariamente tienen que ser importadores, pueden comprar y vender los títulos en el mercado secundario como sucede con todos los activos financieros que cotizan.

El miércoles, la subserie A en dólar MEP (BPA7D) cerró a US$ 93,5 cada 100 nominales, mientras que la subserie B (BPB7D) se negoció a US$ 84,7. En tanto, la subserie C (BPC7D) concluyó en US$ 75,4 y la subserie D (BPD7D), en US$ 74,2.

Con estos precios, a día de hoy, los Bopreales están brindando una tasa interna de retorno (TIR) de entre el 15% y el 21% anual en dólares, por encima de lo ofrecido por bonos corporativos de empresas privadas.

“En el mercado local de obligaciones negociables es muy difícil encontrar algo de tasas parecidas. En general, se manejan tasas de entre 5% y 11% anual, donde en 11% tenés empresas como YPF, Generación Mediterránea, Cresud o Richmond”, comentó Gonzalo Tassano, asesor financiero en Bull Market Brokers.

De acuerdo al ejecutivo, de los Bopreales Serie 1 que atravesaron el strip, el más conveniente es el de la subserie C, ubicado entre la parte media y la parte final de la curva de rendimientos. “De lo que son Bopreales, tenés tres series. Una es la que se dividió en cuatro. De esas cuatro, la que mejor está rindiendo es la serie C, que vence en 2027”, indicó Tassano.

Por su parte, Joaquín Arregui, director de la consultora financiera Extensio, también concluyó, tras analizar los cuatro bonos, que la mejor alternativa es la subserie C.

“Luego de culminar con el análisis, definimos de corto plazo que la serie A, la cual vence el 30 de abril del 2025, se encuentra cara, y no es atractiva para continuar invirtiendo en la misma frente a irse un poco más lejos de vencimiento con respecto a las otras series, esperar un tiempo prudencial más y obtener un mayor rendimiento nominal”, relató.

“Simulamos el valor futuro de los bonos de acá a un año, con una tasa interna de retorno del 11% aproximado, como motivo de una mayor normalización de las tasas de interés. Ese resultado dio que era mucho más atractivo vender la serie A y comprar la serie C, ya que vemos un upside de US$ 13,1 en la serie A y de US$ 20,85 en la serie C para el mismo periodo”, añadió.