Sólo hay dos formas de hacerse rico: a través de tus inversiones o a través de tu trabajo. Permitime dejar claro que no somos fanáticos de la opción 2. ¿Un trabajo ? No, gracias. Estamos jubilados... o en camino de estarlo.

Si sos como yo, en tus "días de pago" de dividendos -la fecha de pago de una acción, en otras palabras- se levanta, toma un café, entra en su cuenta de inversión e inmediatamente hace algo con esos ingresos "libres de trabajo".

Pagá tus facturas, reinvertí, depositalos en un fondo de emergencia... lo que te venga bien. Prácticamente puedo verte asintiendo acá. Es un poco como la vieja cita de Warren Buffett: "Si no encontrás la forma de hacer dinero mientras dormís, trabajarás hasta que mueras".

Las acciones y fondos con rendimientos superiores al 8% de la cartera de nuestro servicio Contrarian Income Report (CIR) nos pagan literalmente de la noche a la mañana. Además, muchas de nuestras participaciones en el CIR nos pagan todos los meses.

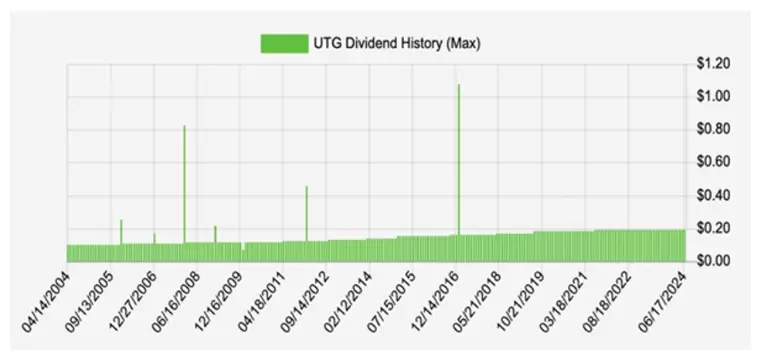

El gráfico anterior muestra la retribución de un fondo cerrado (CEF) centrado en los servicios públicos que los miembros del CIR conocerán: el Reaves Utility Income Fund (UTG). Como podés ver, el 8,1% de rendimiento de UTG se paga mensualmente y creció de manera constante desde su creación hace 20 años, con dividendos especiales repartidos en el camino.

Pagos como ése hacen posible jubilarse sólo con dividendos, con unos ahorros razonables. Y tenemos una buena oportunidad para comprar UTG, y otros fuertes pagadores mensuales ahora gracias a la Fed de EE.UU.

La Fed ya está recortando

Antes de seguir adelante, permítanme decir que debemos tomarnos con pinzas cualquier otra "charla dura" de la Fed sobre tasas que podamos escuchar. La verdad es que la economía se está ralentizando y las tasas van a bajar.

Sin duda, el informe de empleo de mayo en Estados Unidos, publicado la semana pasada, fue mejor de lo esperado, pero la mayor parte de las ganancias se produjeron en un puñado de sectores, y la tasa de desempleo subió al 4% por primera vez desde enero de 2022, mientras que la tasa de participación de la población activa bajó.

Mientras tanto, el informe de ofertas de empleo y rotación de la mano de obra del Departamento de Trabajo correspondiente al mes de abril mostró que las ofertas de empleo habían caído a 1,2 por cada desempleado. Eso es volver a donde estábamos en junio de 2021.

Y la semana pasada, el Banco Central Europeo recortó las tasas en un cuarto de punto, su primera reducción desde 2019. El Banco de Canadá se adelantó al BCE por un día, bajando su tasa de interés de referencia en un cuarto de punto, lo que supone su primer recorte desde marzo de 2022. La Fed está prestando atención a todo esto.

A medida que las tasas bajen, los bonos -y las acciones de los servicios públicos- subirán. Ahí es donde entra UTG.

El fondo se centra en empresas de servicios públicos tradicionales como Constellation Energy (CEG), proveedor de gas y electricidad con sede en Maryland, y Entergy (ETG), productor y distribuidor de electricidad en el sur de EE.UU., ambas entre sus 10 principales participaciones. También tiene un toque internacional a través de participaciones como Deutsche Telekom AG y las telecos canadienses Telus Corp. (TU) y Rogers Communications (RCI).

El fondo aplica un poco de apalancamiento (en torno al 20%) para exprimir los rendimientos y ofrecer su elevado dividendo. Eso es conservador, sobre todo si se tiene en cuenta que Reaves puede pedir prestado efectivo por menos de lo que vos o yo podemos, y sus costos de endeudamiento bajarán junto con las tasas.

Reaves, fundada en 1961, es una gestora como las nuestras. Son francos acerca de su fórmula, publicándola directamente en su sitio web:

- Operar en negocios con altas barreras de entrada

- Enfrentarse a una competencia limitada / mayor escrutinio normativo

- Generación de flujo de caja consistente y sostenible

- Rentables tanto en ciclos económicos al alza como a la baja

- Dividendos considerados como un componente importante de la asignación de capital.

Los inversores en dividendos contrarios buscamos todas estas cosas. El enfoque de Reaves se puso de manifiesto en la rentabilidad de UTG (con dividendos invertidos) desde su creación en 2004.

¡Una rentabilidad del 475%! Y esencialmente toda ella (el 84%, para ser exactos) vino en forma de dividendos.

Así que acá está la hoja de resultados: tenemos un historial sólido, además de una retribución elevada (y constante) y un potencial alcista debido a la caída de las tasas.

A pesar de todo ello, UTG es una ganga relativa: el fondo cotiza con una ligera prima sobre el valor liquidativo (NAV, o el valor de su cartera) del 2% mientras escribo estas líneas. Para estar seguros, normalmente demandamos un ajuste de nuestras participaciones en CEF. Pero la pequeña prima de UTG no es nada nuevo para el fondo: Cotiza regularmente con primas que, en los últimos años, ¡han llegado hasta el 13%!

Y una vez que las tasas empiecen a bajar y los inversores vayan en busca de mayores rendimientos, puede apostar a que el 8,1% de retribución de UTG recibirá mucha más atención.

*Con información de Forbes US.