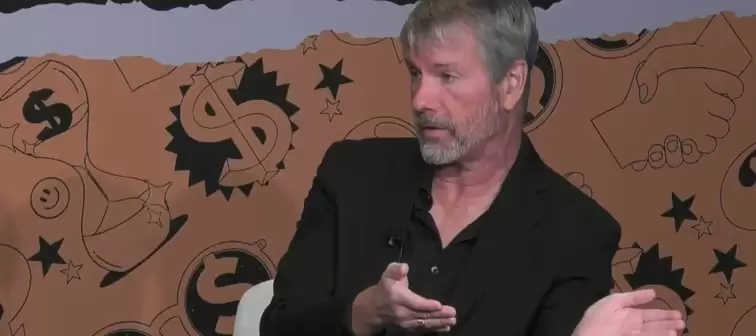

"Bitcoin va a moler hasta sustituir al oro... pero hay tres cosas que provocan una aceleración masiva... nos llevan a 5 millones de dólares por moneda", dijo el Presidente Ejecutivo y Fundador de MicroStrategy, Michael Saylor, en una entrevista de 2021.

Esas tres cosas a las que Saylor hacía referencia eran la aprobación de un ETF de bitcoin al contado, un cambio en la contabilidad del valor razonable para las tenencias de bitcoin en el balance y una mayor prevalencia de la custodia bancaria y los préstamos colateralizados.

Como anterior CEO de MicroStrategy, Saylor encabezó el esfuerzo para añadir bitcoin al balance de la compañía en otoño de 2020. El incipiente activo digital es ahora el principal activo de reserva de la empresa. En el momento de escribir estas líneas, MicroStrategy posee ahora 152.800 bitcoin, por valor de casi 4.000 millones de dólares.

Curiosamente, los criterios expuestos en la entrevista de Saylor están empezando a hacerse realidad. Ahora que Jay Clayton, ex presidente de la SEC, afirma que es inevitable que se apruebe un ETF de bitcoin, echemos un vistazo a las otras dos condiciones establecidas en la audaz predicción de Saylor.

Contabilidad por el valor razonable

Bloomberg Tax informó de un cambio reciente en la forma de tratar el Bitcoin con respecto a las normas contables. En el pasado, el Bitcoin se trataba como un activo intangible, lo que obligaba a las empresas a registrar las pérdidas pero impedía valorar las ganancias a precios de mercado a medida que el precio se recuperaba.

Las nuevas normas propuestas prevén la evaluación por el valor razonable, lo que permite a las empresas valorar sus tenencias a precios de mercado, lo que permite captar las ganancias en el precio. Este avance es significativo porque ya no trata el activo volátil de forma punitiva con ajustes de valoración sólo para los desplomes de precios.

Banca y préstamos

Los grandes bancos empiezan a demostrar su interés entrando en el juego de la custodia. Deutsche Bank se asoció con la plataforma fintech Taurus para ofrecer custodia de Bitcoin y criptoactivos. Según el artículo de CoinDesk, el jefe de servicios de acciones globales de Deutsche Bank, Paul Maley, cree que el espacio de las criptomonedas probablemente se convertirá en una prioridad para los inversores y las instituciones y espera que la capitalización del mercado crezca hasta los billones de dólares.

Con el servicio de préstamos institucionales anunciado recientemente por Coinbase, puede que el interés de las grandes fortunas por este sector esté cambiando. El producto de Coinbase ya obtuvo 57 millones de dólares en inversiones, según un informe de Reuters de principios de este mes.

Sin embargo, las estructuras de custodia todavía pueden hacer dudar a los inversores. En 2022, Coinbase experimentó cierta controversia en torno a la caracterización de sus clientes como acreedores no garantizados. Custodia, una Institución Depositaria de Propósito Especial con sede en Wyoming, busca cambiar el juego de la custodia para las instituciones.

Señales macroeconómicas mixtas

Algunos predicen un inminente giro de la política de la Reserva Federal ante una crisis bancaria regional que se está gestando en silencio. El aumento de la liquidez sería una bendición para el Bitcoin, que se acerca a su reducción a la mitad.

Cada cuatro años, la cantidad de Bitcoin de nueva emisión se reduce a la mitad, una condición que se cree que precipita los mercados alcistas. Sin embargo, el análisis macroeconómico de The Bitcoin Layer muestra un marcado contraste con las condiciones alcistas descritas anteriormente.

Nik Bhatia, profesor de economía de la empresa y fundador de The Bitcoin Layer, citó unos mercados de crédito relativamente sanos y una economía que sigue creciendo como métricas clave para esta opinión.

Bhatia afirma que la Fed arriesga su reputación pivotando demasiado pronto, especialmente con el reciente aumento de la inflación. En su opinión, la probabilidad de un recorte de los tipos de interés antes de la rebaja se sitúa entre el 20% y el 25%.

Aunque Bhatia espera un eventual recorte de los tipos, el sentimiento que rodea a su calendario previo al ajuste no es realista en su opinión. Teniendo en cuenta el entorno macroeconómico, es posible que los inversores tengan que esperar un poco más a que mejoren las condiciones de liquidez antes de experimentar una evolución de los precios cercana a la predicción de Saylor. El tiempo lo dirá.

*Con información de Forbes US