Los inversores deberían esperar en el 2S23 más sorpresas negativas de lo habitual. Los numerosos beneficios superados en el 1S23 se obtuvieron artificialmente cuando las empresas "se hundieron" en 2022. Cuando digo "se hundieron en la cocina", me refiero a que los beneficios de explotación y los beneficios GAAP de S&P Global disminuyeron constantemente, mientras que los beneficios básicos aumentaron a lo largo de ese año.

Mi análisis de los beneficios básicos se basa en los últimos datos financieros auditados, que en la mayoría de los casos son los 10-Q del 2T23.

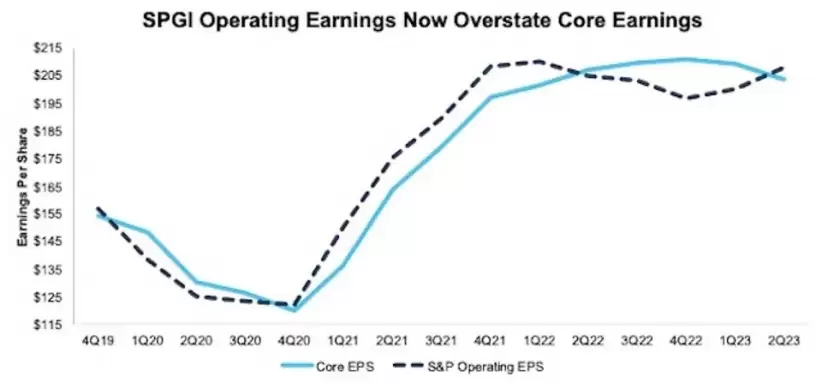

En la primera mitad de 2023, veo la tendencia opuesta. Los beneficios de explotación y los beneficios GAAP aumentan, mientras que los beneficios básicos disminuyen y muestran signos de mayor debilidad. De hecho, los beneficios de explotación trimestrales del S&P 500 en el 2T23 son superiores a los beneficios básicos por primera vez desde el 1T22. Véase el gráfico 2 para más detalles.

Los beneficios básicos cuentan una historia diferente a la de las métricas heredadas

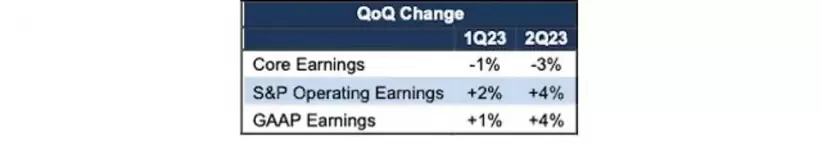

En el periodo de doce meses finalizado en el 2T23, las medidas de beneficios heredadas difieren ampliamente de los beneficios básicos. Véase la figura 1. Por ejemplo, los beneficios de explotación GAAP y S&P aumentaron un 4%, mientras que los beneficios básicos cayeron un 3% en el 2T23.

Gráfico 1: Comparación de otras medidas de beneficios con los beneficios básicos

El abrupto aumento de los beneficios operativos y GAAP en la primera mitad de 2023 es probablemente el resultado de los resultados de 2022, ya que los directivos de las empresas incurrieron en todos los gastos que pudieron para hundir los beneficios y prepararse para unos beneficios más fáciles en 2023. Fui testigo del mismo efecto de hundimiento en 2020, cuando las empresas utilizaron COVID-19 como justificación para registrar más amortizaciones que en ningún otro año desde 2008.

Gráfico 2: Beneficios de explotación frente a GAAP frente a beneficios básicos: S&P 500 desde el 2T21

¿Qué esperar?

Sin embargo, el problema ahora es que los gestores tienen poca flexibilidad para exprimir aún más los beneficios, ya que la inflación y las tasas de interés siguen siendo elevados y el crecimiento futuro es menos seguro.

Con la tendencia a la baja de los beneficios subyacentes, no creo que las empresas puedan lograr el mismo nivel de superación en el 2S23 que en el 1S23. En otras palabras, las temporadas de resultados del 3T23 y 4T23 podrían ser decepcionantes y presionar a la baja a los mercados de renta variable.

A continuación, resalto la desconexión entre las medidas de beneficios tradicionales y mi Core Earnings y examino los cambios en cada métrica en los últimos periodos.

El aumento de los beneficios operativos de S&P Global no se refleja en los beneficios básicos

Tras un fuerte aumento en el primer semestre de 2013, los beneficios de explotación del S&P 500 son ahora superiores a los beneficios básicos por primera vez desde el primer trimestre de 22. En el segundo trimestre de 23, los beneficios de explotación no se reflejaron en los beneficios básicos.

En el 2T23, los beneficios de explotación aumentaron un 4% intertrimestral, mientras que los beneficios básicos cayeron un 3% intertrimestral. Los beneficios de explotación son un 2% superiores a los beneficios básicos en el 2T23. En el 1T23, el beneficio de explotación fue un 4% inferior al beneficio básico.

En términos interanuales, los beneficios básicos del 2T23 cayeron un 2%, mientras que los beneficios de explotación aumentaron un 2%.

Gráfico 3: Resultados de los últimos doce meses: Beneficios básicos frente a beneficios de explotación de SPGI: 4T19 -2T23

Los beneficios básicos son más fiables que los beneficios GAAP

En el 2T23, los beneficios GAAP del S&P 500 no sólo infravaloran los beneficios básicos, sino que también se mueven en la dirección opuesta. El hecho de que los beneficios GAAP aumenten mientras que los beneficios básicos disminuyen hace saltar las alarmas sobre la calidad de los beneficios declarados, a la vez que aumenta el riesgo de que se produzcan pérdidas en los siguientes trimestres.

En el 2T23, los beneficios GAAP aumentaron un 4% intertrimestral, mientras que los beneficios básicos cayeron un 3%. A más largo plazo, desde 2020, los beneficios básicos fluctuaron menos de lo que indican los beneficios GAAP. Por ejemplo:

- 1T21, beneficios GAAP: +33% intertrimestral frente al +13% de los beneficios básicos.

- 2T22, beneficios PCGA: -5% intertrimestral frente al +2% de los beneficios básicos.

- 3T22, beneficios PCGA: -3% intertrimestral frente al +1% de los beneficios básicos.

- 4T22, beneficios PCGA: -8% intertrimestral frente a <-1% para los beneficios básicos.

- 1T23, beneficios GAAP: +1% intertrimestral frente al -1% de los beneficios básicos.

- 2T23, beneficios GAAP: +4% intertrimestral frente al -3% de los beneficios básicos.

Gráfico 4: Beneficios de los últimos doce meses: Beneficios básicos frente a beneficios GAAP: 4T19 -2T23

La diligencia es importante: un análisis fundamental superior aporta información

Dado que las medidas tradicionales de los beneficios sobrevaloran y subestiman los beneficios básicos del S&P 500, el índice requiere un mayor crecimiento de los beneficios de lo que esperan los analistas para justificar su valoración actual.

Basándose en factores macroeconómicos, como la inflación, las tasas elevados, el impacto incierto de la reanudación de los pagos de los préstamos estudiantiles, etc., los inversores pueden esperar que más empresas adviertan de la ralentización del crecimiento de los beneficios o incluso de su franca caída en los próximos trimestres.

Si bien la pileta de la cocina es fácil de detectar, como hice en el 1S22, el posterior aumento de los beneficios GAAP podría durar poco.

Divulgación: David Trainer, Kyle Guske II, Italo Mendonça y Hakan Salt no reciben ninguna compensación por escribir sobre acciones, estilos o temas específicos.

Apéndice I: Metodología de los beneficios básicos

En las figuras anteriores, utilizo lo siguiente para calcular los beneficios básicos:

- Datos trimestrales agregados de los componentes del S&P 500 para cada periodo de medición posterior al 30/6/13 hasta la actualidad

*Con información de Forbes US