El lunes pasado hablamos de los dos mayores errores que cometen muchos inversores al comprar fondos cerrados de alta rentabilidad (CEF). Hoy adoptamos el enfoque opuesto y profundizamos en tres aspectos en los que hay que fijarse para elegir el mejor de estos fondos que pagan más del 7,5% para tu cartera.

¿Cuál es el resultado? Si estos tres puntos fuertes están presentes, es probable que tengas un ganador. Pero lo primero es lo primero: hablemos un poco de lo que diferencia a los CEF. Estos fondos se diferencian de los ETF y de los fondos de inversión en dos aspectos fundamentales.

- Los CEF tienen un número fijo de acciones y, por lo general, no pueden emitir nuevas acciones a nuevos inversores (de ahí el "cerrado" del nombre).

- El objetivo de los CEF es maximizar el pago de dividendos a los accionistas de forma periódica, y muchos de ellos lo hacen cada mes, en lugar de trimestralmente.

Estas dos cosas causan muchos efectos secundarios inusuales de los que nos podemos beneficiar, y regularmente lo hacemos en mi asesoría CEF Insider. Estos tres encabezan la lista.

Señal de compra de CEF nº 1 Un descuento inusual -o ilógico- con respecto al valor liquidativo (NAV)

Dado que los CEFs no pueden emitir nuevas acciones a nuevos inversores, sus precios de mercado son a menudo diferentes de su valor liquidativo por acción (NAV, o el valor de sus carteras subyacentes), y a menudo cotizan con descuento. Estos descuentos son la clave de nuestra subida de precios en los CEF, por lo que lo primero que tenemos que buscar es si el descuento de un fondo se volvió inusualmente amplio o estrecho últimamente.

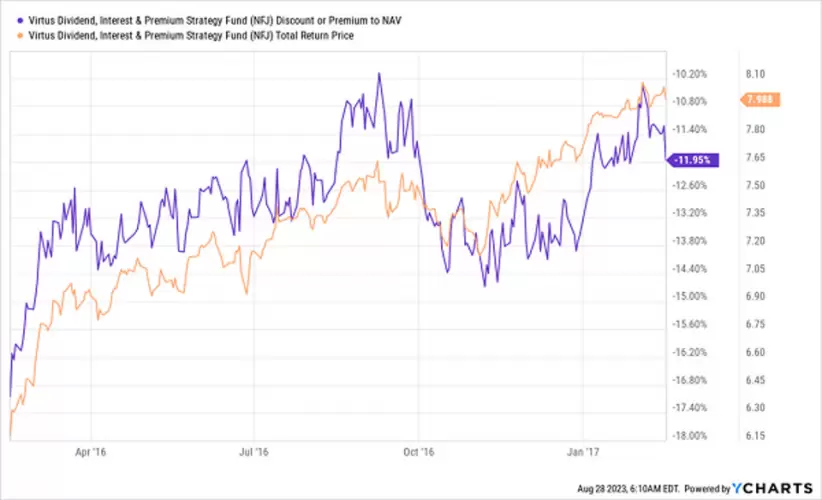

Los descuentos de los CEF tienden a volver a la media, por lo que si aparece de pronto un descuento o una prima - especialmente si esa tendencia no se da en fondos similares - suele ser una señal de compra. Un ejemplo de libro de texto ocurrió con el Virtus Dividend, Interest & Premium Strategy Fund (NFJ) en 2016.

Los inversores obtuvieron una rentabilidad total del 30% (línea naranja superior) en el plazo de un año, debido principalmente a que el descuento inusualmente elevado del 17,4% del fondo se desvaneció hasta un descuento todavía alto del 10%. Ese fue un pico, y el descuento de NFJ se amplió en octubre de 2016 y se mantuvo dentro del rango durante tres meses, dando a los inversores tiempo suficiente para decidir si vender o mantener mientras los beneficios seguían subiendo.

Esto es normal en los CEF, y es su verdadero poder. El rendimiento del 8,1% de NFJ es impresionante, pero la verdadera historia es la forma en que se puede obtener un rendimiento como ese y obtener plusvalías comprando barato y vendiendo caro. Y los descuentos de los CEFs indican claramente cuándo es el momento de hacer cualquiera de las dos cosas.

Señal de compra de CEF nº 2: El CEF está batiendo a su índice (pero asegurate de que es el índice correcto)

Los CEF se gestionan activamente, y la gestión activa tiene mala reputación. Además, los gestores de patrimonio no suelen recomendar los CEF. Teniendo en cuenta estas dos cosas, no es de extrañar que muchos inversores miren inicialmente a los CEF con recelo.

Y es una tontería. En primer lugar, los CEF cotizan en bolsa, están registrados en la SEC y tienen su sede en Estados Unidos. De hecho, los CEF son una parte adormecida de los mercados, razón por la cual reciben poca atención, aunque eso no tiene sentido dado que rinden una media del 7,5% y ofrecen diversificación además de su potencial de ingresos.

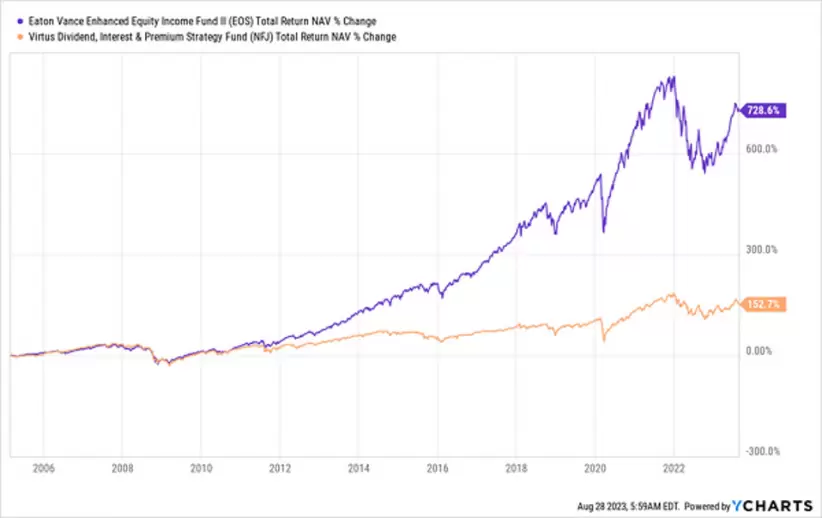

Los CEF no se ayudan a sí mismos haciendo que sus índices de referencia sean difíciles de encontrar y entender. Tomemos, por ejemplo, el Eaton Vance Enhanced Equity Income II Fund (EOS), cuyo índice de referencia es el oscuro USD CBOE S&P 500 BuyWrite Index. Pero aunque este índice no es tan conocido como el S&P 500, sigue siendo importante. Y EOS lo aplastó.

Cuando un fondo supera a su índice en términos de rentabilidad total del valor liquidativo (o en función de la rentabilidad de su cartera subyacente, incluidos los dividendos), sabe que merece su atención. Pero compararlo con un índice más famoso en el que el fondo no se basa dará lugar a resultados engañosos. Sin embargo, es un error común que cometen tanto los inversores minoristas como los profesionales.

Señal de compra del CEF nº 3: Una cartera y un equipo de gestión sólidos

Lo admito, este último es el factor más difícil de juzgar. Los CEFs suelen tener cientos de activos, y a menudo no se sabe cuánto pagó el fondo por ellos. Si ves que un fondo tiene, por ejemplo, un bono emitido por el gobierno argentino (uno de los países más famosos por no pagar sus facturas), podrías desconfiar. Pero, ¿el fondo compró ese bono a precio completo o con un descuento del 99%? En el segundo caso, es una historia completamente diferente, pero los CEFs simplemente no nos cuentan este tipo de detalles.

Sin embargo, hay otras formas de analizar la cartera de un fondo: revisando sus declaraciones mensuales y trimestrales, se puede obtener una estimación aproximada de lo que pagó por los activos, y observar la rotación de su cartera nos dice cómo piensa la dirección y hacia dónde se dirige.

Para mostrarte lo que quiero decir, comparemos los rendimientos totales del valor liquidativo de los mencionados NFJ (en naranja a continuación) y EOS (en morado), desde 2005, cuando se lanzaron ambos fondos. Ambos CEF son fondos de opciones garantizadas con estrategias similares.

Como se puede ver, EOS superó a NFJ en casi un factor de cinco, lo que demuestra que NFJ sólo es una compra a corto plazo cuando su descuento es inusualmente bajo y el de EOS no lo es, como a principios de 2010, cuando el descuento de NFJ era del 17% y EOS cotizaba con una prima de más del 10%; NFJ superó a EOS sobre una base de precios de mercado durante tres años después de eso (más allá de lo cual EOS se puso al día y comenzó a superar a NFJ).

En la actualidad, el descuento de EOS aumentó, ya que los inversores minoristas siguen mostrándose reacios a volver al mercado. Pero el descuento de NFJ, menos activo y más demandado, se mantuvo constante.

En una situación como ésta, dado el rendimiento superior a largo plazo de EOS, es la mejor compra, aunque su rendimiento del 7,9% es esencialmente el mismo que el 8,1% de NFJ. Tal vez ese rendimiento ligeramente inferior sea la razón por la que su descuento es mayor, a pesar de que EOS devolvió mucho más en dividendos y ganancias a largo plazo que NFJ.

Quién sabe, pero precios erróneos como éste son el tipo de oportunidades que descubre un poco de investigación sobre CEF. Y siempre hay oportunidades como éstas en todo el espacio de los CEF.

*Con información de Forbes US