Los datos del IPC le pegan al Bitcoin que busca un nuevo piso mientras los ETF's crecen en valor

La difusión de los datos del IPC mensual en los Estados Unidos llegó al 0.3%, con la cifra interanual en el 3.1% —0.1% y 0.3% más alto de lo previsto, respectivamente.

"El índice refugio continuó aumentando en enero, aumentando un 0.6 por ciento y contribuyendo con más de dos tercios del aumento mensual de todos los artículos. El índice de alimentos aumentó un 0.4 por ciento en enero, ya que el índice de alimentos en el hogar aumentó un 0.4 por ciento y el índice de alimentos fuera del hogar aumentó un 0.5 por ciento durante el mes," leyó un comunicado de prensa oficial de la Oficina de Estadísticas Laborales de Estados Unidos.

Los mercados no esperaron ni un minuto y comenzaron a reevaluar la probabilidad de que la Reserva Federal recortara las tasas de interés, cambiando su fecha de marzo a finales de año.

El reinicio de las entradas de fondos en los fondos cotizados en bolsa (ETF) de Bitcoin al contado, mientras tanto, no hizo mucho para estabilizar la situación para Bitcoin.

Los U$S 49,000 seguían fuera de alcance en el momento de escribir este artículo, ya que las salidas del Grayscale Bitcoin Trust (GBTC) totalizaron alrededor de 2,400 BTC ($117 millones), según datos de la firma de inteligencia cripto Arkham.

De todos modos, la aprobación del ETF Spot de Bitcoin en febrero de 2024 representa un momento crucial en el panorama de las criptodivisas y supone un cambio de paradigma en los mercados financieros. Con 11 ETF de Bitcoin sancionados y un AUM acumulado de más de U$S 27.200 millones de dólares, la creciente competencia por el dominio del mercado pronostica la aparición selectiva de 2 o 3 ETF, lo que exigirá paciencia institucional para entrar" dijo Pedro Gutierrez, Director de Latam para CoinEx.

"La vigilancia de los datos del IPC y de las nóminas no agrícolas promete una visión crucial de las tendencias económicas, lo que augura un trimestre intenso para el mercado de criptoactivos." cerró el ejecutivo.

Desde la firma especializada en negocio de criptomonedas, CoinEx, compartieron el siguiente informe:

El tan esperado ETF al contado de Bitcoin ha obtenido finalmente la aprobación, marcando un hito en la aceptación más amplia de Bitcoin y las criptodivisas. "Por fin nos hemos convertido en operadores de Wall Street". Sin embargo, esto es sólo el principio, y el mercado necesita más paciencia para esperar la afluencia de entradas institucionales. Normalmente, para que las instituciones inviertan en una nueva categoría como los ETF de Bitcoin, las investigaciones y aprobaciones internas pueden llevar varios meses o más.

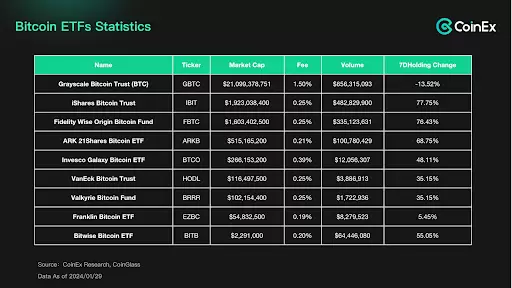

En la actualidad, hay 11 ETF de Bitcoin aprobados, con un total de activos gestionados (AUM) de 27.200 millones de dólares. Los tres primeros por capitalización bursátil son GBTC, IBIT y FBTC, respectivamente. Es previsible que se produzca una intensa competencia por la cuota de mercado entre los ETF emitidos, y es probable que al final sólo queden 2-3 ETF.

Aunque Grayscale es la sociedad gestora con más experiencia en BTC al contado, su ETF ha sufrido importantes ventas tras su emisión. La principal razón de la venta es su comisión de gestión (1,5%), que es mucho más alta que la de otros ETF.

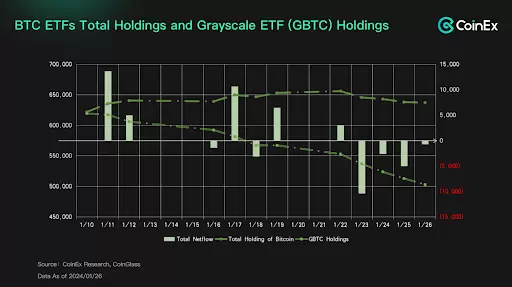

Debido a las diferencias en los mecanismos de liquidación, la venta de acciones de Grayscale ETF se traduce en la venta inmediata de BTC en el mercado secundario, mientras que las entradas de otros ETF se registran en instituciones de custodia como Coinbase y no se traducen inmediatamente en compras en el mercado secundario. Esto ha provocado una importante presión vendedora sobre el BTC en el periodo reciente.

También puede observarse que la capacidad de otros ETF para absorber la salida de acciones de BTC está disminuyendo gradualmente, con salidas netas en los últimos cuatro días de negociación.

Aunque las tenencias de BTC de Grayscale han disminuido de un máximo de 600.000 monedas a alrededor de 500.000 monedas, y la presión vendedora está disminuyendo gradualmente, se espera que persista la presión vendedora de Grayscale.

Se estima que el rango final de tenencias se situará en torno al 40-50% del pico, con aproximadamente 200.000 a 250.000 BTC aún por vender. Al ritmo medio actual de 10.000 monedas al día, se espera que el mercado experimente unos 20 días de "presión Grayscale".

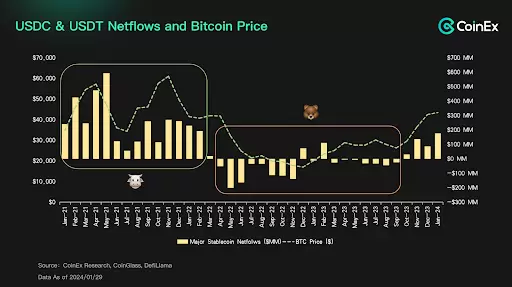

Los flujos netos de USDC y USDT son indicadores importantes a nivel macroeconómico que reflejan los mercados alcistas y bajistas. Actualmente, el mercado ha experimentado cuatro meses consecutivos de entradas netas, saliendo del territorio del mercado bajista marcado por las salidas netas.

Sin embargo, el volumen de entradas aún no ha alcanzado los niveles máximos observados en un mercado alcista. En general, el sentimiento del mercado ha completado la transición de bajista a alcista, y la afluencia de fondos presenta características típicas de las primeras fases de un mercado alcista.

La afluencia positiva de fondos también ha invertido la situación anterior de un juego bursátil, y las divisas distintas del Bitcoin (altcoins) han recibido más inyección de capital.

Tras la aprobación del ETF, BTC no experimentó una subida de precios más rápida. Por el contrario, debido a la narrativa especulativa en torno a la ETF de BTC, el precio había sido empujado desde alrededor de 20.000 dólares en agosto del año anterior a un pico de alrededor de 49.000 dólares cuando la ETF fue aprobada.

Cuando se aprobó realmente el ETF, lo que presenciamos fue más bien un fenómeno de "Sale-the-News" y de recogida de beneficios a corto plazo. BTC ha entrado en un periodo de ajuste, que se espera que continúe en febrero. Sin embargo, debido al sentimiento favorable del mercado, la corrección del precio puede no ser significativa, y podría haber más de un movimiento de rango limitado.

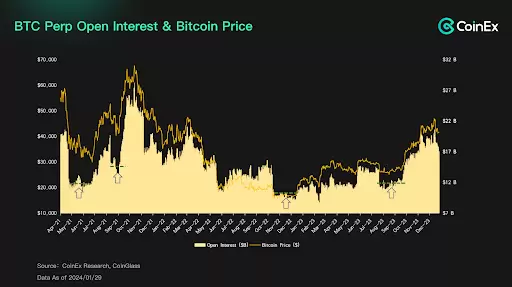

Además, actualmente el Interés Abierto del contrato perpetuo de BTC se mantiene en un nivel alto (~U$S17 mil millones), lo que significa que el apalancamiento del mercado sigue siendo relativamente alto. Esto puede dificultar los movimientos alcistas significativos de los precios.

Es necesario un retroceso a un nivel relativamente saludable (en el rango de U$S 13 mil millones a U$S 16 mil millones) para reunir fuerzas para el próximo movimiento alcista fuerte.

Actualización de Ethereum Dencun

Ethereum se someterá en febrero a una importante actualización denominada Dencun. Se trata de una actualización crucial cuyo objetivo es aumentar el almacenamiento de datos y reducir los costes de la red Ethereum. A partir del 17 de enero, Ethereum comenzó a probar la actualización Dencun en la red de pruebas Goerli.

Actualmente, la red de pruebas funciona sin problemas, y los próximos planes incluyen pruebas posteriores en Sepolia (30 de enero) y Holesky (7 de febrero). Aún no se ha anunciado la fecha de implantación de la red principal, pero si todo va bien, podría tener lugar a finales de febrero.

La actualización de Dencun fomentará la prosperidad del ecosistema de Capa 2, y se espera que redes de Capa 2 como Optimism y Arbitrum sean las principales beneficiadas. Es probable que el ecosistema atraiga más atención y especulación como resultado de esta actualización.

SEC contra Binance y Coinbase: Demanda en curso

La Comisión de Bolsa y Valores de EE.UU. (SEC) presentó demandas contra Coinbase y Binance en junio del año pasado, acusando a estas empresas de cotizar activos digitales como Solana (SOL) y Filecoin (FIL) y alegando que estos activos son esencialmente valores no registrados.

En dos audiencias celebradas en enero de este año, el juez no emitió inmediatamente un fallo, sino que estudió detenidamente el asunto. Las audiencias posteriores y las sentencias correspondientes serán cruciales y requerirán mucha atención.

Una parte significativa de la industria estadounidense de la criptomoneda puede depender del resultado de los casos de la SEC contra Coinbase y Binance.

Si los jueces federales reconocen varios activos digitales como valores y otorgan a la SEC la autoridad para determinar cuáles son valores, esto podría imponer nuevos requisitos de registro e información a los emisores y a las plataformas de negociación.

Por el contrario, si los jueces consideran unánimemente que la SEC se ha excedido en su jurisdicción o que el Congreso debe promulgar algunas leyes a medida, podría suponer una luz verde para la mayoría de las empresas del sector.