Las acciones de Procter & Gamble (P&G) cotizan actualmente a US$ 155, aproximadamente un 15% por encima de su nivel en marzo de 2021, y aún tienen margen de crecimiento.

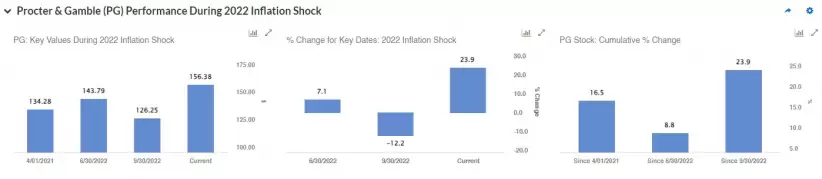

P&G vio cotizar sus acciones en alrededor de US$ 144 a fines de junio de 2022, justo antes de que la Reserva Federal comenzara a aumentar las tasas, y ahora está un 7% por encima de ese nivel, mientras que el S&P 500 más amplio ha ganado alrededor de un 18% durante este período.

El ligero aumento de las acciones de P&G en los últimos doce meses ha sido impulsado por las ganancias de precios de la compañía y una disminución constante en la tasa de inflación en respuesta al agresivo plan de aumento de tasas de la Fed, aunque los inversionistas todavía están preocupados por una posible recesión.

Las acciones de PG ya se cotizan cerca de su máximo previo a la inflación de US$ 164 y todavía tienen cierto margen de crecimiento. Estimamos que la valoración de Procter & Gamble ronda los US$ 172 por acción, lo que implica ganancias de aproximadamente el 10%.

Esto se debe a que la empresa ha experimentado un crecimiento constante de las ventas en los últimos trimestres y ha mantenido su margen operativo del 22% en los últimos años, a pesar del aumento de los costos. La compañía publicó resultados optimistas en el cuarto trimestre del año fiscal 2023 (el año fiscal finaliza en junio) y una visión sólida para el año fiscal 2024, principalmente debido al crecimiento de los precios.

Nuestro análisis detallado del shock posinflacionario al alza de Procter & Gamble captura las tendencias en las acciones de la compañía durante las turbulentas condiciones del mercado observadas durante 2022. Comparemos estas tendencias con el desempeño de las acciones durante la recesión de 2008.

Cronología del choque inflacionario hasta ahora:

- 2020 - principios de 2021: el aumento de la oferta monetaria para amortiguar el impacto de los bloqueos provocó una gran demanda de bienes; productores incapaces de igualar.

- Principios de 2021: los gruñidos de envío y la escasez de trabajadores por la pandemia de coronavirus continuaron afectando el suministro.

- Abril de 2021: las tasas de inflación cruzan el 4% y aumentan rápidamente.

- Principios de 2022: los precios de la energía y los alimentos aumentan debido a la invasión rusa de Ucrania. La Fed inicia su proceso de subida de tipos.

- Junio de 2022: los niveles de inflación alcanzan un máximo del 9%, el nivel más alto en 40 años. El índice S&P 500 cae más del 20% desde los niveles máximos.

- Julio - septiembre de 2022: la Fed sube las tasas de interés agresivamente, lo que resulta en una recuperación inicial en el S&P 500 seguida de otra fuerte caída.

- Desde octubre de 2022: Fed continúa proceso de alza de tasas; la mejora de los sentimientos del mercado ayuda al S&P500 a recuperar parte de sus pérdidas.

Cronología de la crisis de 2007-08

- 1/10/2007: pico aproximado previo a la crisis en el índice S&P 500.

- 01/09/2008 – 01/10/2008: caída acelerada del mercado correspondiente a la declaración de quiebra de Lehman (15/09/08).

- 01/03/2009: aproximación de fondo del índice S&P 500.

- 31/12/2009: recuperación inicial a niveles antes de la caída acelerada (alrededor del 1/9/2008).

Desempeño de P&G y S&P 500 durante la crisis de 2007-08

Las acciones de PG bajaron de US$ 71 en septiembre de 2007 a alrededor de US$ 48 en marzo de 2009 (cuando los mercados tocaron fondo), lo que implica que perdió alrededor del 32% de su valor anterior a la crisis. Se recuperó después de la crisis de 2008 a alrededor de US$ 61 a principios de 2010, subiendo un 25% desde sus mínimos. Por el contrario, el índice S&P 500 experimentó una caída del 51%, pasando de niveles de 1.540 puntos en septiembre de 2007 a 757 puntos en marzo de 2009. Luego repuntó un 48% entre marzo de 2009 y enero de 2010 para alcanzar niveles de 1.124 puntos.

Fundamentos de P&G en los últimos años

Los ingresos de Procter & Gamble aumentaron de US$ 71.000 millones en 2020 a US$ 82.000 millones en 2023, impulsados por una mejor realización de precios. El segmento más grande de P&G es Fabric & Home Care, que aporta más de un tercio de los ingresos de la empresa. El margen operativo de P&G se ha mantenido estable en torno al 22% en los últimos años. Las ganancias reportadas de la compañía aumentaron de US$ 5,13 en 2019 a US$ 6,07 en 2023.

¿Tiene P&G un colchón de efectivo suficiente para cumplir con sus obligaciones a través del shock inflacionario en curso?

La deuda total de P&G es de alrededor de US$ 35.000 millones, alineándose con los niveles observados en 2020. Sin embargo, su efectivo total ha disminuido de US$ 16.000 millones a US$ 8.000 millones durante este período. La empresa obtuvo US$ 17.000 millones en flujos de efectivo de las operaciones en 2023. Dada su posición de efectivo, P&G se encuentra en una posición cómoda para cumplir con sus obligaciones a corto plazo.

Los esfuerzos de la Fed para controlar las tasas de inflación desbocadas están ayudando a la confianza del mercado, y creemos que las acciones de P&G tienen el potencial de obtener más ganancias una vez que se disipen los temores de una posible recesión. Creemos que los inversores pueden aprovechar cualquier caída de P&G para obtener ganancias a largo plazo. P&G debería continuar beneficiándose de un mejor entorno de precios, probablemente transfiriendo mayores costos operativos y de insumos a los clientes.

*Con información de Forbes US